煤炭去库存推进 行业陷入困境的深层原因

从2012年下半年煤炭市场开始下行,并有持续恶化的趋势。作为煤炭市场风向标,环渤海动力煤价格指数在前五个月每吨下跌了109元,创2009年来新低。之后随着夏季需求旺季的到来,5月底指数有所企稳,但这一势头并未持续多久,目前该指数又跌回年初低点。

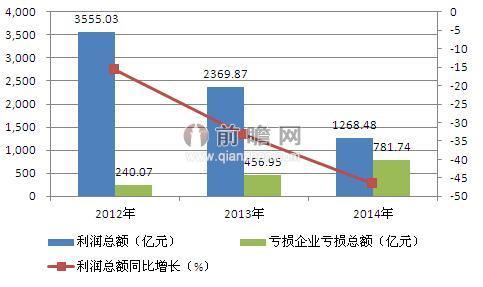

与此相对应,大中型煤炭企业的经营状况也十分惨烈,据前瞻产业研究院发布的《2016-2021年中国煤炭行业发展前景与投资战略规划分析报告》显示,2014年全国规模以上煤炭企业实现利润1268.48亿元,同比下降46.47%。同时亏损企业亏损额却大幅上升。

2012-2014年中国煤炭规模企业利润变化趋势(单位:亿元,%)

资料来源:前瞻产业研究院整理

2015年,煤炭企业没能迎来好转的迹象,反而亏损成为行业新常态。根据上市煤企发布的业绩预告或快报,去年全年19家上市煤企净亏16亿-34亿元,相较于2014年全年净赚391亿元,“缩水”幅度在400亿元以上。

持续下滑的煤价被认为是业绩颓败的重要原因,今年煤炭价格仍有继续下探的可能,但幅度可能有限。有人乐观地认为,一旦煤价止住下探步伐并企稳回升,煤炭企业的业绩或能改变当前亏损的局面。

煤炭行业步入夕阳,煤企普遍亏损,但产量一直高居不下。2014年全国煤炭产量完成38.7亿吨左右,同比下降2.5%,近年来首次出现降低。同时,煤炭库存居高不下。截至2014年12月底,煤炭企业存煤8700万吨,比年初增长2.6%;重点发电企业存煤9455万吨,比年初增加1409万吨,增长17.1%。煤炭企业去库存压力继续放大。

2008-2014年煤炭产量及同比增长(单位:亿吨,%)

资料来源:前瞻产业研究院整理

煤炭行业产能不断增加,煤炭价格不断回落,煤炭行业传统的盈利模式已经走到尽头,煤炭行业需要实现向煤化工或其他新型业务转型。在用户需求和贸易模式的"双重升级"推动下,煤炭行业利用现代信息技术孕育的创新盈利模式和平台正在搭建。新型煤化工将是中央政府“十三五”能源战略规划的重要一环,预计其将带动年均3亿吨以上的煤炭需求。

国内煤炭市场目前面临的困难,其主要原因并不在于进口煤炭对市场份额的分食,而是在于国内经济格局的变化,主要在于下游需求不足和新能源的发展。

首先,下游需求严重不足导致煤炭需求减少。随着经济转型的深入,国内的工业用电量一直处于下降通道,这直接地显示了煤炭需求的减少。2014年1-8月,全国工业用电量2.61万亿千瓦时,同比增长3.8%,增速同比回落2.4个百分点,占全社会用电量的比重为71.8%,对全社会用电量增长的贡献率为67.7%。其中,轻、重工业用电量分别为4351和21793亿千瓦时,同比分别增长3.7%和3.8%,增速同比分别回落2.2个和2.5个百分点。

2013-2014年轻、重工业月度用电量增长情况(单位:%)

资料来源:前瞻产业研究院整理

其次,煤炭资源的污染属性与环境保护的矛盾越来越突出。煤炭作为一种污染严重的资源,与生态保护的矛盾已经越来越显性化,随着水电、风电、核电、太阳能发电技术的普及,传统的煤炭市场需求也不可避免地会减少。

以上两方面的原因都是中国经济结构出现的积极变化,而煤炭行业由于依然停留在依赖原有经济模式的老路上,其困难自然难以解决。

传统煤炭产业难以扭亏,转型升级迫在眉睫,需走精细化工产品路线,并提高产品附加值。其中煤化工产品更为环保,符合当下清洁能源的要求,因此转型煤化工产业可以补足煤炭行业短板,挖掘潜在价值。

2005年以前,煤化工出现产能过剩,行业利润下滑,但我国的资源状况是富煤、缺油、少气,并且随着工业化、城市化进程加快,对煤化工的需求再度释放。不过随后经济形势恶化,产品需求疲软,行业再次陷入低迷调整。

2005年至2012年间,国家规范煤化工产业发展,对项目审批逐步放开,新型煤化工发展呈现出较好的发展态势。到2014年,国际原油价格下挫,国内经济形势变差,使得化工产品不断下滑,行业发展受到制约。

去年煤化工投资在争议中重启,根据产业周期变动情况,2015年或是行业走出低迷走向繁荣的转折点。未来有可能设立扶持基金并列入国家战略。而且煤炭行业亏损加大,产业产能严重过剩,出于能够结构转型、安全等方面的考虑,都将是发展煤化工、新型煤化工的重要节点

广告、内容合作请点这里:寻求合作

咨询·服务