银行不良增加背后的企业债务风险浅谈

第三季度银行不良贷款延续上半年的激增态势,12家上市银行前三季度的不良贷款增速超过20%,其中,4家银行的不良贷款增速超过40%。相对于银行系统内的资产质量导致的银行业危机的担心,人们对于作为经济镜子--银行所反映的实体经济的担忧更甚。而组成不良贷款的结构里,不少经济学家对企业负债的担心又比地方政府的债务风险更甚。

目前,这种风险暴露的比较突出的是钢贸行业,钢贸信贷危机所涉及的区域主要集中在长三角和珠三角地区。继年初的上海钢贸危机后,珠三角地区的佛山乐钢贸行业从近来也爆发了危机,而且有扩大的趋势。但是,银行不良贷款仅仅是企业负债端的一个方面,我国具有复杂的金融环境,企业融资渠道多样,影子银行和民间借贷等灰色地带更容易触及脆弱的神经,企业负债的风险也不仅仅集中在钢贸行业,当前存在过剩产能的中上游行业也同样存在严重的债务风险,同时企业负债也不集中在某种经营类型,国有企业和中小企业也均存在着过高的企业负债率。假如放任企业负债的野蛮生长,那么危机可能由一个企业涉及到一个行业,从一个行业波及到供应链上下游的其他行业,进而传导到整个经济面,引发经济危机和金融危机。

根据前瞻产业研究院发布的《2015-2020年城市商业银行市场前瞻与发展战略规划分析报告》显示,截至2014年6月末,商业银行不良余额分别较去年同期和2013年底上升1549亿元、1023亿元,增幅分别为29%和17%。

图表1:2008.12-2014.06商业银行不良贷款余额和不良贷款率(单位:亿元,%)

资料来源:前瞻产业研究院整理

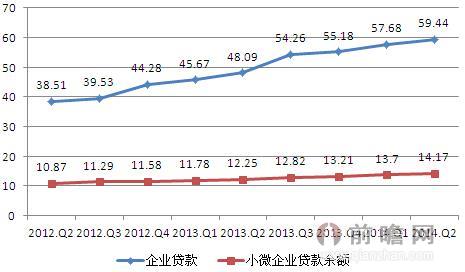

2014年上半年末,全部金融机构本外币企业及其他部门贷款余额59.44万亿元,同比增长11.8%,增速比上季末高0.8个百分点;上半年增加4.26万亿元,同比多增8672亿元。

图表2:2012.Q2-2014.Q2小微企业贷款余额变化(单位:万亿元,%)

资料来源:前瞻产业研究院整理

引领经济增长的三驾马车是:消费、投资和对外出口。在我国,投资和国际贸易对于经济增长的拉动作用更为明显。2008年经济危机后,出于对三者结构的不协调,政府也出台了鼓励发展内需的措施,但是4万亿的投入资金更多的流向了投资,这一经济增长的结构问题反而加以强化了。中国的经济发展带有很强的功利化,这种功利性导致资本的短期逐利性很强,当一个行业的发展势头强势的时候,便会有大量的资金流入,根据边际收益递减规律,在一个拐点后,原来的规模经济会变成规模不经济,投资者和资产使用者并没有意识到这个拐点。

我国的经济发展的计划性一直延续下来,计划性的重要表现就是按照指标进行发展,比如定的GDP是多少,然后地区政府又对指标进行精确的分割,这样的结果是会导致地方或者行业想尽办法的达成指标,那么这过程中就难免会产生很多浪费和激进,很多项目上马在一开始并没有进行详细的规范和评估,甚至于采取欺骗的手段来达成指标。太过于的注重速度就会在质量上面大大折扣。

经济的发展具有较强的周期性特征,过高的经济增长速度背后遗留下来的问题一直没有得到真正的解决,而是隐藏和堆积,当经济回归,走向低落期,这些问题容易在某一个节点集中的牵连出来。企业的负债问题显然就是行业出现运营问题暴露出来的。

今年以来,我国的房地产行业和汽车行业并没有延续往年的高增长,房市出现危机,对上游的钢铁需求减少,根据中钢协的数据显示,前三季度全国共生产粗钢6.18亿吨,占到世界钢产量的50.21%。产能过剩导致供需矛盾的加剧,进而导致价格下降,压缩了钢铁行业的获利空间,而高企的人力、原材料等成本并没有得到很好的改善,从而导致了钢铁整个基本面的亏损。弥补亏损需要更多的资金注入,负债问题也变得越来越严重。钢铁行业作为资金密集型行业,很容易接受资金流入,可是出现危机后,银行出于自身考虑进行追债和抽贷,进一步架空了钢贸企业。

鉴于此,央行利用新的金融手段向市场释放货币,包括降准、发行SLF、放松房贷政策等试图降低市场利率来降低企业的融资成本,地方政府也约谈商业银行以确保房地产以及钢贸等企业获得资金输送,控制危机蔓延。这类宏观调控的措施确实有利于改善经济的基本面的下滑颓势,但显然并不能达到治本的目的。企业债务危机的解决还需要企业自身盈利水平的上升,那么企业的转型、经济结构的调整和利率的市场化才更有可能是化解这些问题的方向。

广告、内容合作请点这里:寻求合作

咨询·服务