【行业深度】2024年中国涂料树脂行业竞争格局及市场份额分析 市场集中度呈现下降趋势

行业主要上市公司:万华化学(600309.SH)、保立佳(301037.SZ)、华谊集团(600623.SH)、光华股份(001333.SZ)、渝三峡A(000565.SZ)、神剑股份(002361.SZ)、高盟新材(300200.SZ)、圣泉集团(605589.SH)、隆华新材(301149.SZ)等

本文核心数据:涂料树脂行业市场份额;涂料树脂行业企业情况

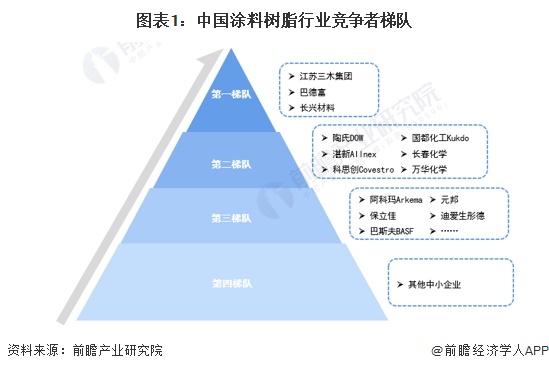

1、中国涂料树脂企业竞争梯队

目前,根据市场份额来看,我国涂料树脂行业位于第一梯队的是三木、巴德富、长兴,在中国的市占率稳列前三;位于第二梯队的有陶氏、湛新、科思创、国都化工四大外企和长春化学、万华化学两大国企,在中国的市占率排名稳定在4-10之间;位于第三梯队的则是排名11-20的上榜企业;其他中小企业位列第四梯队。

2、中国涂料树脂行业企业竞争格局

PCI可名联合Orr&Boss公司为涂料行业评选出2020-2021年中国前20强树脂供应商,综合来看,我国涂料树脂市场竞争较为激烈,苏州三木集团、巴德富、长兴材料排名稳定前三,此外陶氏、湛新Allnex、国都化工、阿科玛、巴斯夫等国际企业在我国同样具备较强竞争实力,约占三成市场份额。

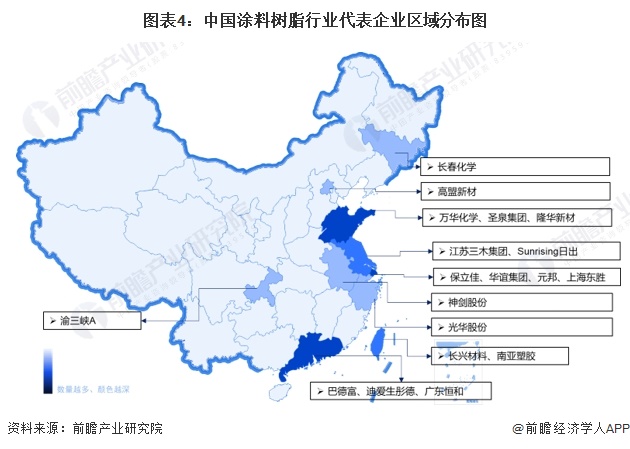

3、中国涂料树脂行业区域竞争格局

根据企查猫查询数据显示,我国涂料树脂行业历年新注册企业数量较多。截至2024年4月25日,中国涂料树脂行业注册企业累计共有4433家,其中广东省注册企业1182家,占比26.66%,其次为江苏和山东地区,注册企业均在350家以上。

从代表性企业分布情况来看,上海代表性企业分布最多,有保立佳、华谊集团、上海元邦和东胜等。此外为山东和广东地区。

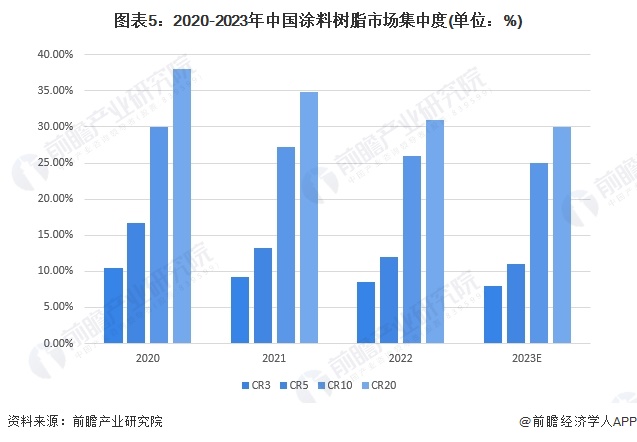

4、中国涂料树脂行业市场集中度

2020-2021年,中国涂料树脂市场集中度呈逐年下降趋势,其中,CR3从10.45%下降至9.23%;CR10从29.95%下降到27.27%;CR20从38.02%下降到34.77%。随着涂料树脂行业的不断发展,前瞻初步统计2022-2023年行业集中度将继续保持下降趋势。

5、中国涂料树脂行业企业布局

从我国涂料树脂行业上市公司业务布局来看,万华化学主要布局聚氨酯和烯酸酯,保立佳主要布局丙烯酸乳液,光华股份、神剑股份和高盟新材产品主要为粉末涂料专用聚酯树脂系列,圣泉集团主要布局酚醛树脂等,具体如下:

注:保立佳、华谊集团和神剑股份暂未公布2023年年报,上表为2022年数据。

6、中国涂料树脂行业竞争状态总结

从“五力”模型分析,从上下游企业来看,目前,涂料树脂原材料标准化程度高、化工基础原料受石油天然气等行业影响较大,而石油和天然气都属于稀缺资源,我国国内石油和天然气目前供给短缺,每年需要大量进口原油和天然气,进口依存度较高,能源生产国对石油和天然气的价格控制能力较强,导致石油天然气等行业的议价能力较强;行业下游涂料企业的后向一体化程度高,但涂料行业竞争激烈,因此下游购买者议价能力一般。从本行业来看,行业新进入者威胁较小,替代品威胁暂时未出现;本行业的竞争格局较为稳定,但集中度有减弱趋势,总体来说竞争较为激烈。

更多本行业研究分析详见前瞻产业研究院《中国涂料树脂行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

广告、内容合作请点这里:寻求合作

咨询·服务