2023年中国激光加工设备行业企业经营现状分析 企业平均毛利率在35%左右

行业主要上市公司:大族激光(002008);华工科技(000988);海目星(688559);联赢激光(688518);帝尔激光(300776)等

本文核心数据:代表性企业营业收入、净利润、毛利率等

激光加工设备产业链

激光加工设备行业的产业链路环节较多,上游由多种类的激光器、数控系统以及机械系统等组成。中游为成套的激光加工系统设备,主要产品有激光切割、激光焊接、激光打标等设备。下游为电子制造领域、汽车领域以及航空航天领域等一系列使用激光加工设备的应用领域。

代表性企业经营效益分析:企业平均毛利率在35%左右

本文选取激光加工设备行业龙头企业对激光加工设备行业经营效益进行分析。可以看出,2018-2022年,激光加工设备企业的营业收入总体呈快速上升趋势,经营规模快速扩大。2022年受到下游消费领域疲软的困扰,大族激光的营收出现下降。

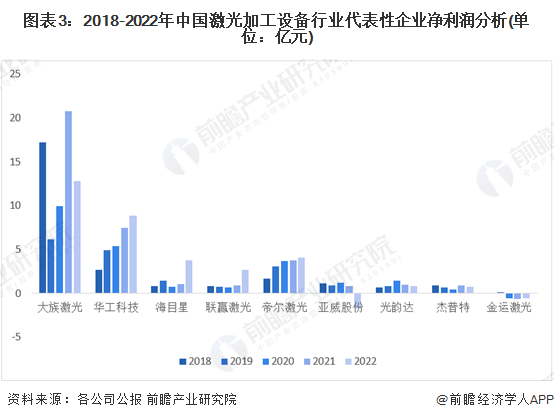

从代表性企业的净利润来看,2018-2022年激光加工设备行业代表性企业的净利润呈波动趋势,第一梯队企业利润规模持续扩大,第二梯队企业净利润呈现波动趋势,净利润上升缓慢甚至出现倒退。大族激光净利润波动较大,2021年净利润达到顶点,为20.8亿元。

2018-2022年,行业代表性企业毛利率总体呈现波动趋势,部分企业呈现下降趋势,平均水平稳定在35%左右。综合来看,激光加工设备企业的毛利率在20%-40%之间,帝尔激光的毛利率整体水平高于行业平均值。

代表性企业运营能力分析:存货周转速度缓慢

2019-2022年,中国激光加工设备企业普遍存在存货周转率低,存货积压的问题,且部分企业存货周转速度还在逐渐下降,存货积压情况逐渐严重。其中华工科技存货周转问题较小,存货周转速度逐渐上升。光韵达存货周转率下降幅度最大。

更多本行业研究分析详见前瞻产业研究院《中国激光加工设备行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前 瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务