2020年中国私人银行行业市场现状与竞争格局分析 招商银行资管规模最大

相较国外成熟的私行业务市场,国内私行业务起步较晚。近三年来,资管新规的出台和商业银行理财子公司的陆续成立,给我国资产管理行业的规范发展提供了良好的市场环境。与此同时,近年来我国高净值人数和资产规模保持较快增长,也给商业银行私人银行业务的发展带来了契机。目前国内上市银行的私行业务资产管理规模增长平稳,未来在私行服务和产品体系日益全面,以及国人财富管理和传承需求增加的背景下,我国私人银行市场发展潜力将进一步被释放。

国内私行业务相较国外起步较晚

私人银行(Private banking)指向高净值客户提供集传统商业银行、资产管理、投资银行等为一体的综合银行服务。一般而言,按照客户金融资产规模,可以将私人银行客户分为高净值客户、超高净值客户、极高净值客户,其资产等次分别为600万~2000万、2000万~1亿、1亿以上。

私人银行业务主要从美国开始兴盛,以JP摩根和花旗银行为代表开展自身的私行业务服务高净值客户。国内的私行业务起步较晚,2005 年9月,瑞士友邦银行在上海开展私人银行业务,正式拉开了国际银行进驻中国市场的序幕。随后,花旗银行、德意志银行等外资银行相继跟进,开设私人银行业务。国内银行私人银行在2007年正式起步。2009年7月,银监会发布《关于进一步规范商业银行个人理财业务投资管理有关问题的通知》,在全国范围内开放私人银行牌照的申请,允许建立私人银行专营机构,大型商业银行和股份制银行纷纷开展了私人银行业务。

私行业务监管逐渐完善

围绕私人银行这一块业务的发展,我国央行、银保监会等金融监管部门也出台了一系列配套的监管政策。主要包括市场准入、合规性、风险管理、金融消费者保护和破产保护5个方面。其中2018年资管市场一系列新规的出台,为私人银行业务带来革命性的变化。一方面,资管新规致力于让资产管理和财富管理行业回归“受人之托、代人理财”的本源。另一方面,资管新规要求加强投资者适当性管理。在资管新规落地实施后,私行业务面临客户资金重新配置的挑战和机遇。

2018年12月,银保监会发布商业银行理财子公司新政,有利于促进推动商业银行资产管理业务规范发展,从而更好地满足私人银行客户等各类客户日益多样化、复杂化的财富管理需求。

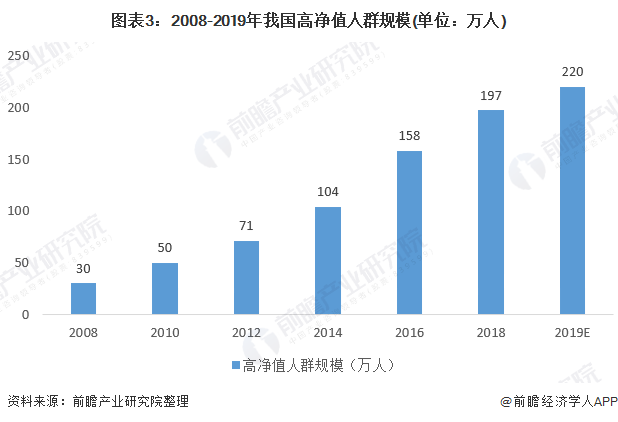

国内高净值人群和资产规模快速增长

根据贝恩公司和招商银行联合发布的《2019中国私人财富报告》中的数据,2018年中国个人可投资资产1000万人民币以上的高净值人群规模达到197万人,2019年超过200万人。

从财富规模看,2018年中国高净值人群共持有61万亿人民币的可投资资产,年均复合增速为12%。高净值人群人均持有可投资资产约3080万人民币,与2014-2016年基本持平,2019年中国高净值人群可投资资产在68万元左右。

国内私行业务发展蓬勃

截至2020年6月底,已公布数据的16家上市银行私人银行资产管理规模合计达12.36万亿元,较上年末增长11.59%。2019年所有17家上市银行私人银行资产管理规模为12.51亿元,其中四大行的私行业务资产管理规模达到了6.1亿元。截至2020年6月底,在所有上市银行中,招行私行AUM最高为2.49万亿元,较年初增长11.94%,是唯一私行AUM超2万亿元的银行;其次是工行,AUM为1.8万亿元,较年初增长17.7%。

以上数据来源于前瞻产业研究院《中国银行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务