十张图带你看2019-2020年中国医药保健品进出口市场发展现状分析 一带一路成新增长点

进出口总体:贸易顺差大幅下降

2019年,在国际经济复杂严峻,国内经济稳中有变,各国政策不确定性因素增加等种种困难环境中,中国医药外贸却强势反弹,进出口额均创历史新高。2020年3月,中国医药保健品进出口商会发布了2019-2020年中国医药保健品进出口情况。

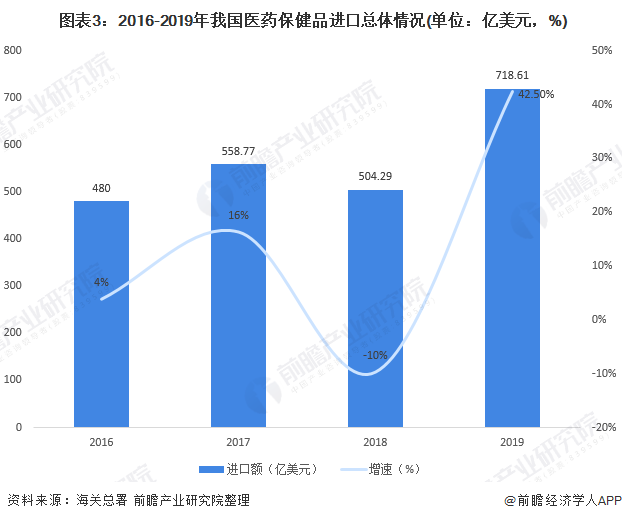

我国医药保健品进口额多年来持续增长,但是受进口药价格下调影响,2018年我国医药保健品进口额首次出现下降。2019年,中国医药保健品进出口总额重新恢复上涨,达到1456.91亿美元,同比增长26.85%。对外贸易顺差达19.7亿美元,大幅下降85.92%。

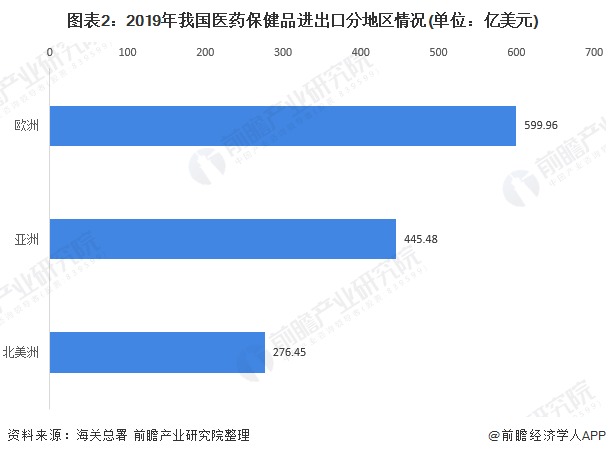

贸易市场方面,欧洲、亚洲、北美洲为我国医药贸易前三大合作伙伴,进出口额分别为599.96亿美元、445.48亿美元、276.45亿美元,前三大市场共占比90.74%。

进口:医药保健品进口迅速反弹

进口方面,受西药类产品进口价格大幅下降影响,2018年我国医药保健品进口出现负增长,进口额仅为504.29亿美元,同比下降10%。2019年,我国医药保健品进口迅速反弹,进口额达718.61亿美元,大幅增长42.5%。

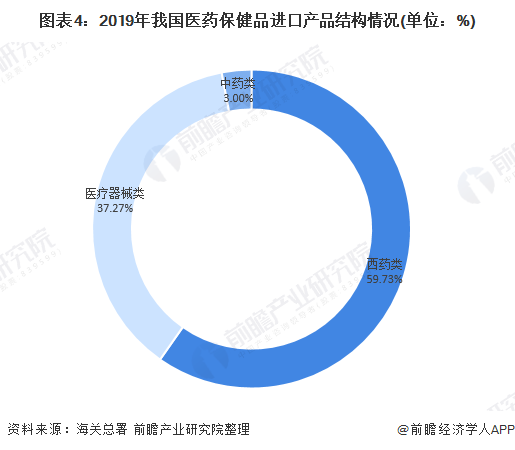

从具体进口产品来看,中药、西药、医疗器械进口均表现良好,其中,西药类产品表现最佳,增长62.55%,占比59.73%,进口价格增长51.84%。2019年,中药类产品进口21.55亿美元,占比约为3%。

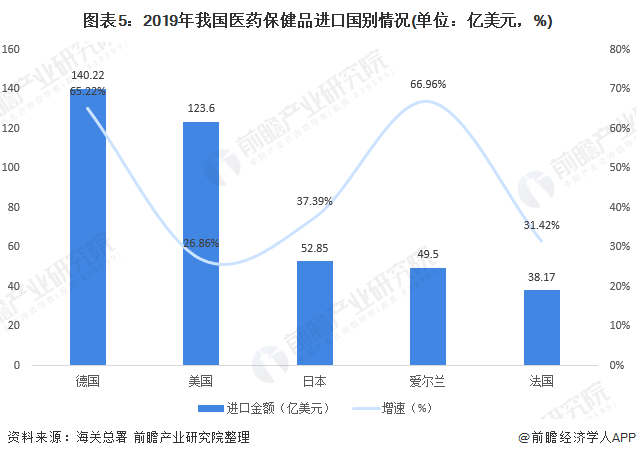

从进口市场看,受西药类产品进口大幅增长影响,我国进口各国医药保健品金额大部分实现增长。其中德国超越美国成为我医药产品第一大进口国,进口金额达140.22亿美元,增幅达为65.22%;爱尔兰进口增幅达66.96%,增幅最大。

出口:中药类产品出口美国大幅下降

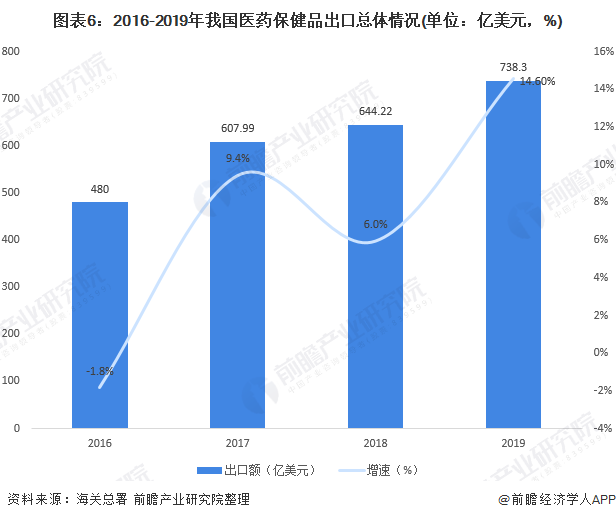

出口方面,2019年,中国医药保健品出口额达738.3亿美元,在2018年出口增速较2017年下降约3个百分点后,2019年出口增速达14.6%,较2018年上升约8.6个百分点。

从具体出口产品来看,2019年,我国西药类产品出口占比55.68%,医疗器械类占比38.88%,中药类占比5.44%,西药、医疗器械类产品出口实现了两位数的增长。

从出口目的地看,亚洲、欧洲、北美洲为前三大出口地区,合计占比87.32%;美国、印度、日本、德国、韩国依旧为我医药保健品前五大出口国,合计占比43.95%。其中对第一大市场美国出口134.97亿美元,增长10.73%,占比18.28%。

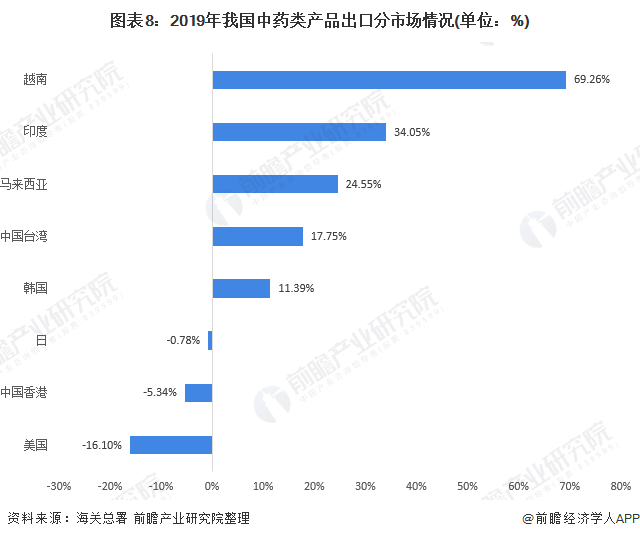

具体看中药类出口市场,美国、日本、中国香港仍为中药类产品前三大出口市场,受中美贸易摩擦影响,中药类产品出口美国出现16.1%的较大幅度下降。但是在前十大出口市场中,越南、印度、马来西亚、中国台湾和韩国增幅达到两位数,分别为69.26%、34.05%、24.55%、17.75%、11.39%。

新变化:“一带一路”成新增长点

在我国医药保健品出口上出现的新变化是“一带一路”国家市场进出口表现活跃。2019年,我国医药保健品出口“一带一路”地区和国家金额达223.06亿美元,增长21.63%,远远高于国内医药行业增长,高出全球平均增幅7%,占全球出口额的29.1%。印度、越南、印度尼西亚、泰国、俄罗斯为前五大出口国,合计占比54.18%。

具体看出口产品,其中西药类出口149.57亿美元,占比最高,达到67%,主要出口原料药,出口金额达128.76亿美元。同时我国也出口医疗器械类产品,出口金额达63.2亿美元。另外中药类出口还有待进一步发展,出口金额达10.83亿美元。

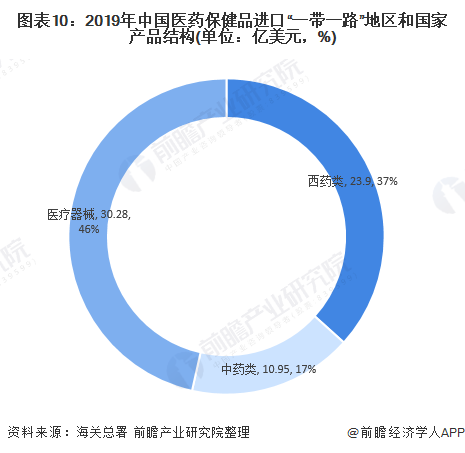

中国对“一带一路”国家医药出口增长的同时,进口也有较大比例增长。中国海关统计数据显示,2019年中国自“一带一路”地区和国家进口65.14亿美元,增长26.09%。新加坡、印度、马来西亚、以色列、泰国为前五大进口国,合计占比72.66%。

与出口不同,受国内医疗器械需求旺盛,贸易规模迅速扩大以及我国一系列药械审评新政及优先审评等各项政策陆续落地,进口药获批速度明显加快等影响,我国自“一带一路”地区和国家进口医疗器械不断增多,2019年进口金额达30.28亿美元,占比达到46%。

2019年11月,中共中央、国务院发布了《关于推进贸易高质量发展的指导意见》,《意见》指出,要着力深化与共建“一带一路”国家的贸易合作,拓展亚洲、非洲、拉美等市场。未来,“一带一路”市场将成为我国医药外贸新的增长点。

更多数据请参考前瞻产业研究院《中国医药流通行业商业模式与投资机会分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务