产业之问|白酒产业:四川VS贵州 究竟谁才是中国白酒之王?

白酒行业整体发展现状分析

1、2019上半年白酒产量小幅回升,销量继续下跌

从白酒产量来看,2011-2018年,中国白酒年产量总体有显著增长。2005年,中国白酒行业一转过去产量下降态势;2005-2016年,中国白酒产量逐年递增,就此迎来了白酒行业的“黄金十二年”;2016年白酒产量达到1358.4万千升,达到了历史峰值。2017年,由于受白酒质量安全事故、政府严加惩治政治贪腐以及多项禁酒令的影响,白酒行业产量出现负增长;进入2018年后,白酒产量延续上一年低迷态势,白酒产量约871.2万千升,同比减少27.2%。2019年上半年,中国白酒产量同比小幅回升,增长了2.2%。

从白酒销量来看,销量变化特征与产量基本一致,但在2019年上半年,中国白酒销量继续大幅下滑,同比减少了20.7%,主要原因是国内经济发展放缓,导致白酒消费疲软。

从白酒产销率来看,2001-2019上半年,白酒行业产销率均保持在95%以上,其中,2012-2018年白酒产销率均在100%以下,2019上半年再次回升至100%以上,达101.1%。而结合产销率分析,近两年白酒产量下降的原因之一是:2012年后白酒产量增速超过需求,供过于求,导致部分库存,促使2017年以来部分企业考虑到清库存开始减产;而经过两年库存清理后,企业开始逐步恢复加大投产,促使2019年白酒产量开始回升。

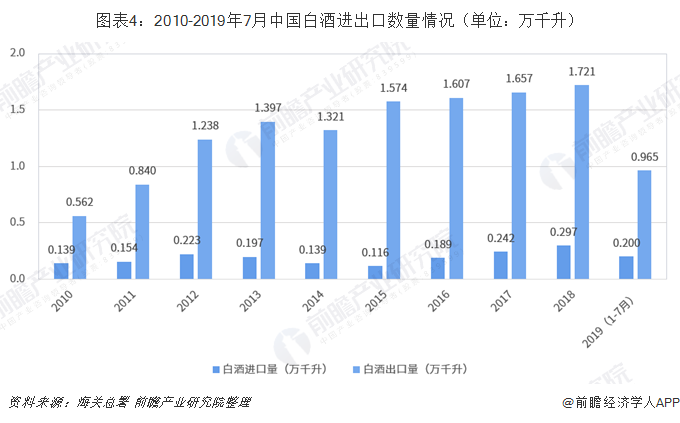

2、白酒进口量有限,市场需求长期依赖国内自给

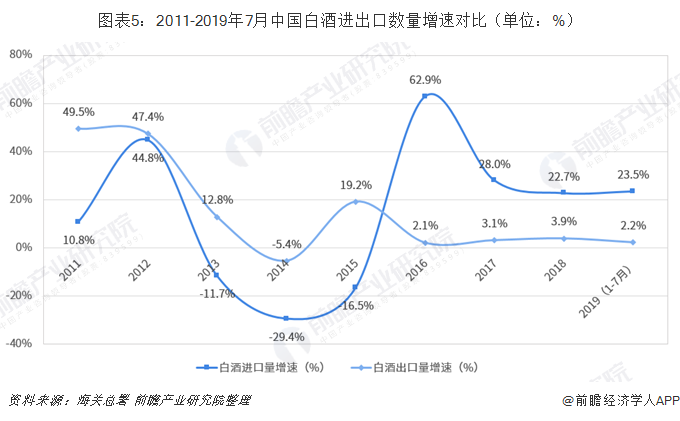

从白酒进出口量来看,一方面,相较于国内白酒产量,中国白酒进出口量极少;另一方面,相较于白酒出口,国内白酒进口需求更为旺盛。可见,目前国外市场白酒接受度不高,国内才是白酒消费主要市场。

从白酒进出口量增速来看,一方面,2016年至今,白酒进口量增速明显快于出口量,这与近年来国内白酒产量及增速下滑密切相关;另一方面,近年来白酒出口量增速持续低迷,表明白酒走向全球市场仍面临巨大挑战。可见,未来国内白酒消费需求依然是拉动白酒行业发展的主要驱动力,而国内白酒消费需求又有赖于国内自产来满足。

因此,尽管近两年国内白酒产量有所下滑,但是国内白酒产能却持续增长,以保证长期白酒供应。具体来看,2001-2017年,中国白酒产能不断增加,但新增产能趋于理性回归。2001年至今,尽管国内白酒新增产能波动变化,但均为正值,且自2004年开始有显著增加,并在2007年创下历史峰值,当年新增产能达518.2万吨/年;但自2008年开始,白酒新增产能保持相对稳定。2015年开始,白酒年新增产能均在140万吨以下,处于近十年的较低水平,主要是因为前几年国内白酒库存增长、产能过剩,白酒生产理性回归所致。

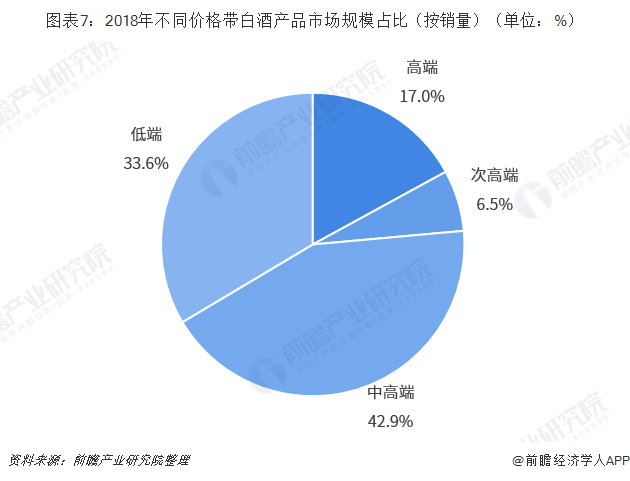

3、产品高端化升级大势所趋,带动白酒价格上涨

从白酒细分产品来看,按价格划分,白酒产品有明显的价格带区分,消费者会根据不同的消费场景选择不同价格带的白酒。总体来看,目前,白酒可分为高端白酒(价格高于600元/瓶)、次高端白酒(价格区间300-600元/瓶)、中端白酒(价格区间100-300元/瓶)和低端白酒(价格低于100元/瓶)四个层次。其中,中高端白酒市场占有率最高,规模占比达42.9%;其次是低端白酒、高端白酒和次高端白酒,市占率依次是33.6%、17.0%和6.5%。

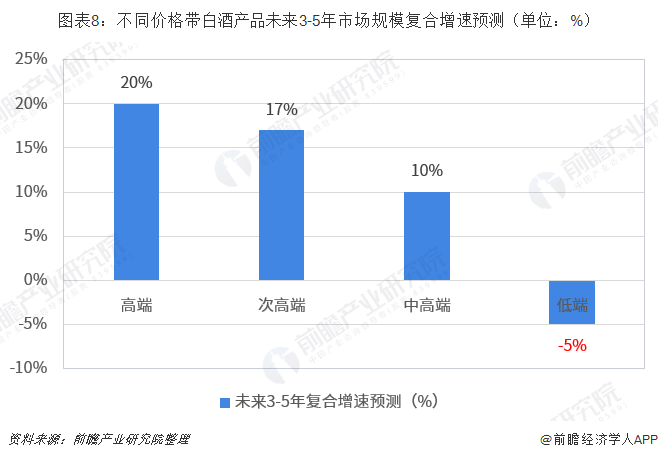

值得一提的是,尽管目前高端和次高端白酒产品的市占率不如中高端和低端产品,但是高端白酒未来更具发展潜力,主要原因是:一是白酒有较强的社交、面子属性,是社交应酬的润滑剂,尤其是极具稀缺性的高端名酒,有不可替代性;二是随着国内消费升级,高端白酒在品质、品牌上的竞争优势将日益凸显;三是高端白酒更具有收藏价值、送礼价值,更受白酒爱好者青睐。因此,有相关研究机构预测,未来3-5年,中国高端白酒规模复合增速将达到20%左右,次高端和中高端白酒增速也将保持在10%以上,而低端白酒的市场规模将被压缩。

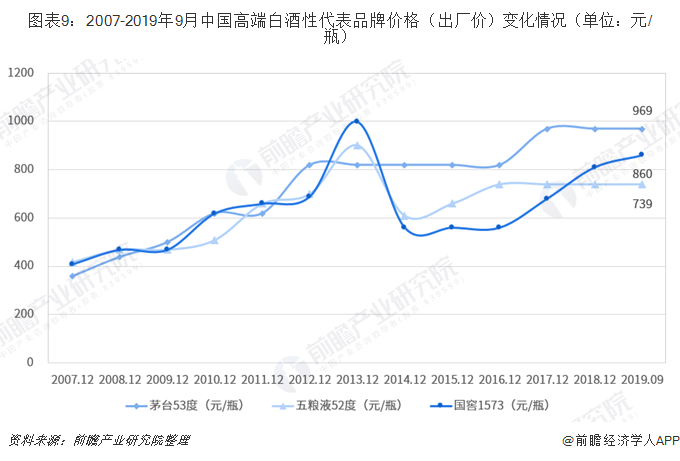

此外,从价格来看,白酒的高端化发展必将带动白酒产品整体价格的上扬。以茅台53度、五粮液52度和国窖1573为代表的高端白酒,近年来价格不断走高。而普通白酒产品受此影响也将有提价趋势,将为行业发展带来利好。

白酒产业区域发展对比分析

1、白酒产业区域聚集效应显著,四川白酒产量一省独大

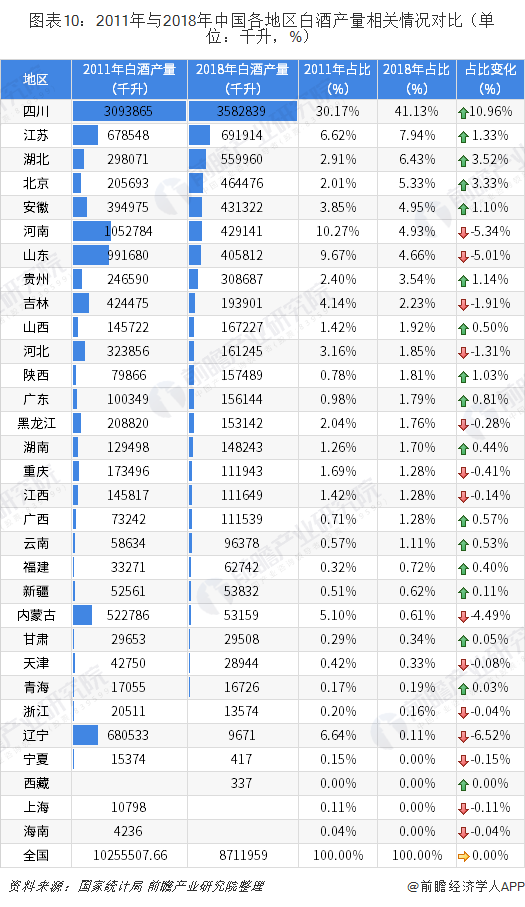

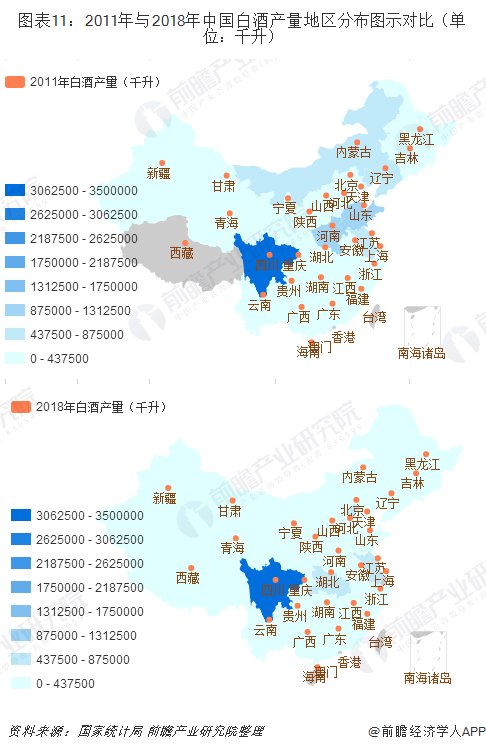

从各省市白酒产量来看,四川省白酒产量一家独大,遥遥领先于其他省市。2018年,四川省白酒产量达358.28万千升,占全国白酒产量的41.13%,而其他省市白酒产量均在10%以下;此外,江苏、湖北、北京的白酒产量占比均在5%以上,产量相对靠前。

而从白酒产量占比变化趋势来看,中国白酒产业还有不断向四川省聚集的显著特征。通过对比2011年和2018年各省市白酒产量占比变化情况,发现此期间河南、山东、吉林、河北、黑龙江、内蒙古、辽宁等地区的白酒产量份额大幅下降,而四川、江苏、湖北、北京、安徽和贵州等地区的白酒产量占比明显上升,其中,四川省白酒产量占比上升最快,占比增长了10.96%。

2、贵州茅台规模遥遥领先,四川五粮液、江苏洋河次之

从白酒企业来看,近两年在白酒产量大幅下降的背景下,也加剧了白酒行业的“马太效应”,上市酒企等知名企业的竞争力越来越强,而中小酒企经营困难,甚至停产,而被市场所淘汰。从白酒规模以上企业来看,2018年中国规模以上白酒企业数量为1445家,较2017年有明显减少。

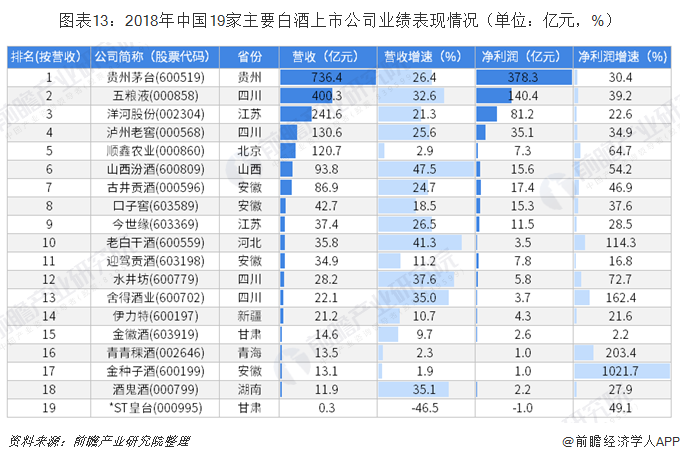

而从白酒上市企业来看,以国内主要的19家白酒上市企业为例,其中,隶属于四川省、安徽省的上市企业数量相对较多,各占4家;此外,北京、甘肃、贵州、河北、湖南、江苏、山西、新疆也拥有白酒上市公司。

但值得一提的是,尽管贵州仅有贵州茅台一家知名白酒上市企业,但其市值、业绩规模均远远领先于其他企业。2018年,贵州茅台分别实现营收、净利润为736.4亿元和378.3亿元,稳居行业第一;而位居第二、第三的四川五粮液和江苏洋河股份的营收和净利润规模则明显落后于贵州茅台。

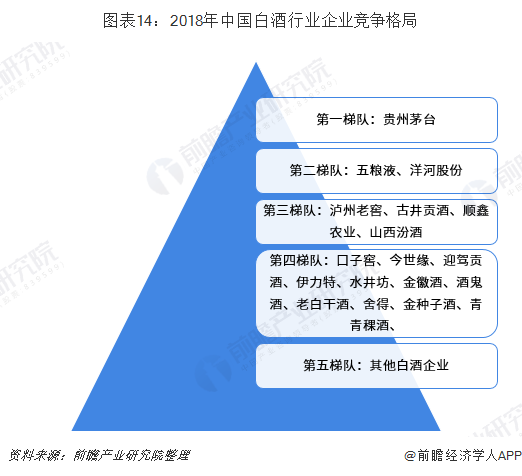

总体来看,按照营收情况来划分,将白酒企业分为五个梯队:第一梯队为龙头酒企——贵州茅台;第二梯队为五粮液和洋河股份;第三梯队为泸州老窖、古井贡酒、顺鑫农业(营收大,但部分营收来源于养殖,故划分为第三梯队)和山西汾酒;其余上市酒企属于第四梯队;其他中小型酒企业属于第五梯队。可见,从企业的角度来看,贵州省因贵州茅台而在全国居于领先地位,而四川、江苏位居其次,山西、安徽酒企影响力也较大。

3、川贵白酒品牌优势突出,苏皖晋陕白酒品牌实力强劲

从白酒品牌来看,中国各地区白酒品牌百花齐放,除海南与上海外,各地均有其代表品牌,白酒的地域文化较为浓厚。除茅台、五粮液、洋河酒等著名品牌酒外,各个省市也有其具有地方特色的白酒品牌。前瞻通过对白酒市场的监测,汇总整理中国31个省市大小白酒品牌分布如下:

由上图可知,全国各省市白酒众多,但各品牌价值与影响力存在巨大差距。根据2019年8月28日,中国白酒流通协会与中国品牌战略研究院联合发布的第二届世界百强名酒品牌价值研究报告可知:贵州凭借飞天茅台、窖藏1998等品牌在全国乃至全球极具竞争力,其中,飞天茅台品牌价值稳居第一,价值高达2179.91亿元;四川则凭借五粮液、国窖1573、青花郎、水晶剑等品牌表现不俗;此外,江苏的蓝色经典、安徽的古井年份原浆、山西的青花汾酒和陕西的西凤酒也位列中国白酒品牌价值前十。总体来看,贵州和四川的白酒品牌价值领先,江苏、安徽、山西、陕西等省份的白酒品牌竞争力也相对强劲。

4、川贵两省垄断高端白酒市场,未来发展潜力值得期待

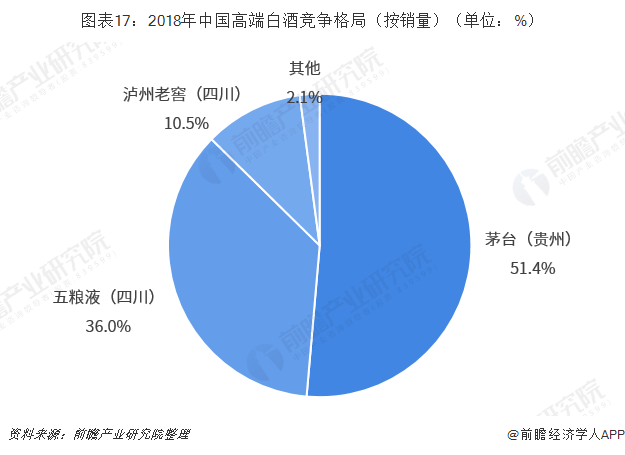

目前,中国白酒行业正朝着高端化趋势发展,而四川、贵州在高端白酒市场上极具竞争力。具体来看,目前,国内高端白酒参与者少,主要竞争者是53度茅台酒、五粮液普五和国窖1573组成。2018年,高端白酒整体容量预计达6.17万吨左右,其中,茅台3.17万吨,五粮液2.22万吨,国窖1573约6500吨,按销量计算,贵州茅台市占率达52%,CR3市占率合计高达98%。可见,中国即高端白酒市场集中度极高,且主要被贵州和四川两省所垄断。

值得一提的是,高端白酒对品牌和品质的要求极高,导致高端白酒的进入壁垒高。一方面,高端白酒对品牌底蕴的要求,就将绝大多数白酒企业排除在外,仅有极少名酒具备进入高端白酒队列的品牌力;另一方面,高端白酒的产能壁垒高,拓展产能需要较长的时间。高端白酒对生产窖池的使用年限、窖藏的时间都有很高的要求,一般只有连续使用时间在几十年以上的窖池才能生产出高端酒基酒,生产出的基酒需要储存3-5年才能出厂销售。因此,高端白酒的产量有限且拓展产能需要一定的时间。

而高端白酒进入壁垒高,将促使贵州茅台、四川五粮液和国窖1573在高端白酒市场的集中度得到持续提升。也就是说,在未来白酒高端化发展的大趋势中,贵州和四川具有明显的先发优势和竞争优势,未来川贵两省也将凭借其在高端白酒细分市场中的竞争优势获得更大的发展空间,未来川贵白酒产业发展值得期待。

前瞻观点:贵州茅台一骑绝尘,但四川才是中国白酒之王

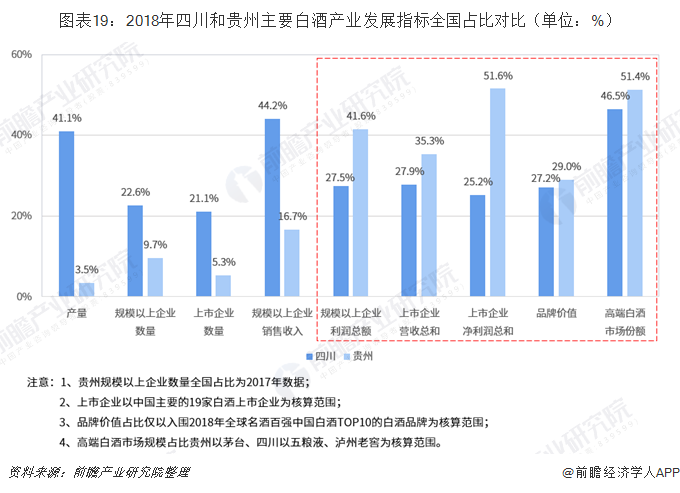

综上来看,四川、贵州白酒产业发展均处于全国领先地位,但究竟谁才是中国的白酒之王这一问题仍存在争议。前瞻结合四川和贵州白酒产业发展主要量化指标综合分析,认为四川省白酒产业发展更胜一筹,四川才是中国的白酒之王。

具体来看,一方面,在白酒产量、规模以上企业数量、上市企业数量、规模以上企业销售收入上,四川远超贵州;另一方面,在规模以上企业利润总额、上市企业营收总和、上市企业净利润总和、品牌价值、高端白酒市场份额上,贵州表现好于四川,这主要得益于贵州茅台在高端白酒市场上的强大竞争力。

然而,尽管贵州茅台的白酒龙头地位短期内难以动摇,但贵州除了贵州茅台以外,其他白酒企业和品牌的表现均差强人意,包括湄窖、安酒、匀酒、林酒、平坝窖酒、黔春酒、怀酒等这些曾经风行一时的贵州老名酒已逐渐被市场遗忘。反观四川白酒品牌全面开花,五粮液、泸州老窖、舍得、水井坊、剑南春和郎酒白酒“六朵金花”“抱团”发展优势突出,“十朵小金花”白酒品牌迅速崛起。预计未来,四川五粮液、泸州老窖在高端白酒市场上与贵州茅台相抗衡的同时,其他川酒品牌竞争力、影响力也迅速提升,贵州白酒发展仅凭茅台将难以以寡敌众,四川省白酒产业发展将全面超过贵州,成为真正的中国白酒之王。

以上数据及分析均来自于前瞻产业研究院《中国白酒行业市场需求与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

广告、内容合作请点这里:寻求合作

咨询·服务