2017年全球工业机器人市场规模与竞争格局分析【组图】

2017年全球工业机器人市场规模

1998年以来全球新装工业机器人年均增速达9%。金融危机影响后,全球机器人行业市场规模不断扩大,2015年全球工业机器人销量超过25.4万台。

根据IFR(国际机器人联合会)发布的最新报告,2016年全球工业机器人销量继续保持高速增长,达到29.4万台,同比增长14%。其中,中国工业机器人销量9万台,同比增长31%。IFR预测,未来十年,全球工业机器人销量年平均增长率将保持在12%左右。预计2017全年,全球工业机器人销量在34.6万台左右。

图表1:2010-2017年全球工业机器人销量变化情况及其预测(单位:万台,%)

资料来源:前瞻产业研究院整理

从销售额来看,2016年全球工业机器人销售额首次突破132亿美元,预计2017年可达147亿美元。这一销售额数据不包括软件、外围设备和系统工程的费用(整个工业机器人系统市场产值大约是工业机器人销售额的3倍)。

图表2:2010-2017年全球工业机器人销量额变化情况及其预测(单位:亿美元,%)

资料来源:前瞻产业研究院整理

2017年全球工业机器人竞争格局

日本、德国的工业机器人水平全球领先,四大家族为全球主要的工业机器人供应商,这主要因为他们具备先发优势和技术沉淀。日本在工业机器人关键零部件(减速机、伺服电机等)的研发方面具备较强的技术壁垒。德国工业机器人在原材料、本体零部件和系统集成方面有一定优势。

据IFR统计显示,2016年全球工业机器人销售额首次突破132亿美元,其中亚洲销售额76亿美元,欧洲销售额26.4亿美元,北美地区销售额达到17.9亿美元。中国、韩国、日本、美国和德国等主要国家销售额总计占到了全球销量的3/4,这些国家对工业自动化改造的需求激活了工业机器人市场,也使全球工业机器人使用密度大幅提升,目前在全球制造业领域,工业机器人使用密度已经超过了70台/万人。

从全球工业机器人的年安装量变化情况来看,据IFR的统计,2016年中国安装量占比提升至31.0%,北美、日本、韩国和德国的安装量比重略有下滑。整体来看,2016年亚太地区依然是工业机器人安装量增量最大的市场。据IFR的预测,到2019年,中国安装量比重将进一步上升至38.6%。

图表3:2014-2019年全球工业机器人区域分布(按年安装量)变化情况及预测(单位:%)

资料来源:前瞻产业研究院整理

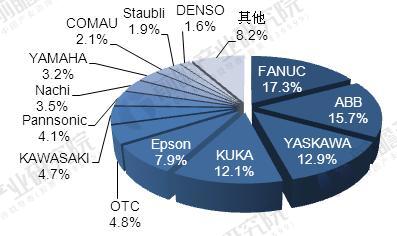

从企业来看,ABB、发那科(FANUC)、库卡(KUKA)和安川电机(YASKAWA)这四家企业是工业机器人的四大家族,成为全球主要的工业机器人供货商,占据全球约50%的市场份额。

对比不同外资厂商2016年的销售情况,外资厂商仍以四大家族为首,即发那科、ABB、安川和库卡。四家厂商合计销售占外资品牌总销售量的比例超过50%,发那科(FANUC)的销售占比最高,占比达到17.3%。

图表4:2016年外资品牌工业机器人厂商市场份额(单位:%)

资料来源:前瞻产业研究院整理

以上数据及分析均来自于前瞻产业研究院发布的《2017-2022年中国工业机器人行业产销需求预测与转型升级分析报告》。

广告、内容合作请点这里:寻求合作

咨询·服务