保险公司加快布局养老社区 保险资金“转战”养老服务

政策鼓励保险企业参与养老服务产业

2017年6月29日,《国务院办公厅关于加快发展商业养老保险的若干意见》正式印发,《意见》提出支持商业保险机构为个人和家庭提供个性化差异化养老保障,要“鼓励商业保险机构投资养老服务产业”和“支持商业保险机构为养老机构提供风险保障服务”。

早在2013年,国务院印发的《关于加快发展养老服务业的若干意见》文件中就曾指出“支持符合条件的保险机构投资养老服务产业,促进保险服务业与养老服务业融合发展”,为保险公司与养老产业的发展提供了明确的政策支持。

之后在2014年发布《国务院关于加快发展现代保险服务业的若干意见》以及《国务院办公厅关于加快发展商业健康保险的若干意见》中再次强调这一点。

图表1:截至2017年鼓励保险企业参与养老服务产业的主要政策汇总

资料来源:前瞻产业研究院整理

可以看到,政策对于险资进入养老服务业是非常积极的,这主要是由于保险企业非常适合发展机构养老,养老社区是重资产、长周期、低回报的产业,保险业有价值观和理念的支撑,有长线资金配置的需求,相较于其他资本,两个产业的联合是“天造地合”。

保险机构在医疗、健康、养老等保险业务方面具有很大优势,保险资金的特点是期限长、规模大、来源稳定,注重长期投资、价值投资、稳健投资和责任投资。这决定了保险资金在现在和未来都将是养老产业投资和养老基金管理的重要力量。

图表2:保险公司投资养老服务产业的优势

资料来源:前瞻产业研究院整理

保险公司投资养老服务产业,可以采用多种途径。如:一是可以通过在养老领域的不动产投资来实现保险资金的保值增值;二是可以延伸产业链,通过深度挖掘保险公司现有客户的保险需求,将传统养老险、健康险与入住养老社区相结合,打造保单实物化;三是保险公司投资的养老社区可以通过自身稳健经营获取良好的长期收益。

保险公司加快布局养老社区

在政策的鼓励下,众多保险公司均表示将以“打通上下游服务产业链”的发展方式,推出差异化的、为不同需求的老年人量身定制的养老社区机构,同时探索商业保险机构与各类养老机构合作的模式,发展适应养老机构经营管理风险要求的综合责任保险,提升养老机构运营效率和稳健性。

2009年泰康人寿经保监会批准,获得保险业内首个养老社区投资试点资格,之后泰康之家在北京、上海、广州、三亚等地快速实现了旗舰养老社区项目的落地。

泰康之家的发展是我国保险业参与养老社区建设的一个缩影,中国人寿、合众人寿、中国平安、中国太保等等保险机构均在养老服务方面进行了布局。

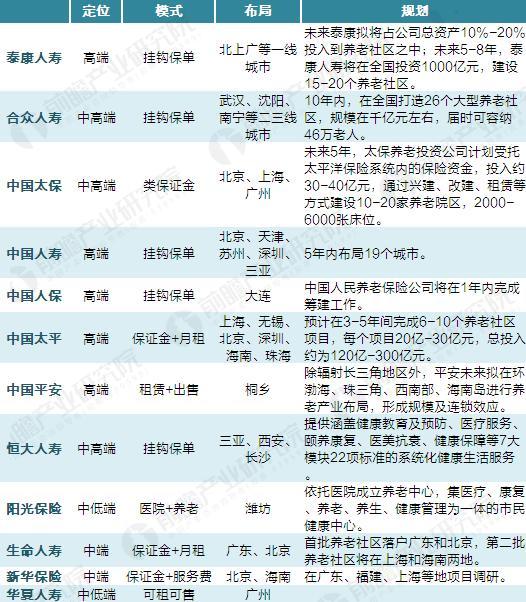

图表3:保险公司在养老服务产业的布局对比

资料来源:前瞻产业研究院整理

保险资金“转战”养老服务

可以看出,保险业已将视野逐渐从提供单一的保险产品向提供专业养老服务转变,有力增加了养老服务供给。据中国保险资产管理业协会数统计,截至目前,保险业共有8家保险公司投资了28个保险养老社区项目,计划投资金额近670亿元,实际已投资金额超过237亿元,全部建成时可以提供33万张床位。

根据前瞻产业研究院发布的《2017-2022年中国养老保险行业市场需求预测与投资战略规划分析报告》预计,到2020年保险机构向养老服务领域的直接投资规模可达到1-3.5万亿元,按照国际护理组织每个服务人员同时照顾2个老人的计算口径,可提供150-300万个直接就业岗位。

此外,在支持医疗健康与养老融合方面也取得重要进展,部分大中型保险机构正在积极运用各种投资工具,包括股权、债权、产业投资基金等方式,参与公立医院和医疗健康设施的建设,不断创新医疗健康及养老产业的发展模式。

广告、内容合作请点这里:寻求合作

咨询·服务