陌陌赴美上市首日大涨次日大跌 前途未定

北京时间12月11日晚,社交应用公司陌陌在纳斯达克交易所挂牌上市,股票代码为“MOMO”,开盘价14.25美元。陌陌上市首日,股价大涨26.07%,而陌陌CEO——唐岩的个人身价也随之涨到了7亿美元。但次日,美国股市出现大跌,陌陌也未能幸免,上市第二个交易日,陌陌大幅下跌10.99%,收报15.15美元,当然,这较发行价而言仍是有利可赚的。

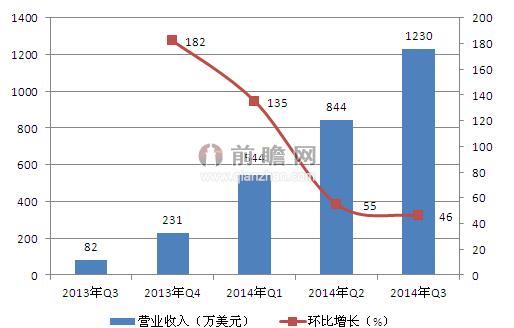

陌陌的招数说明书上显示,公司于2013年下半年开始进行商业化尝试,当年收入为310万美元;2014年上半年收入为1390万美元。其盈利模式与其他移动互联网公司类似,大多通过广告、会员收费、游戏、增值服务等途径获得收入。但就目前而言,陌陌仍处于亏损状态,2014年上半年净亏损额为830万美元。

图表1:2013-2014年陌陌营业收入及环比增速(单位:万美元,%)

资料来源:前瞻产业研究院整理

作为一家仅创立三年的企业,陌陌赴美上市的成功案例极大地鼓舞了我国近年来快速发展的移动互联网企业,很可能就此开启了我国移动互联网公司的上市潮。但值得思考的是,陌陌成功上市的背后还存在阿里的大力支持,况且成功上市真的就代表“成功”了吗?

在陌陌,最大的个人股东是唐岩,而最大的机构股东则是阿里巴巴,持股比例为20.7%。可以推测,阿里帝国的支持为陌陌上市提供了坚实的后备力量,这种资源优势就是很多其他移动互联网公司所不具备的。

所谓攻城容易,守城难,即便成功上市,陌陌能否保持持续增长仍是一大问题。

陌陌自称是位于微博、微信后的第三大社交平台,其招股说明书显示也陌陌拥有较大的注册用户数量,这样的成绩与其进入市场时的自我定位密不可分。

根据前瞻产业研究院发布的《2015-2020年中国互联网金融行业市场前瞻与投资战略规划分析报告》显示,与大部分社交软件不同,陌陌主打的是陌生交友这一社交领域,这种专攻某一细分社交群体的做法是大型社交应用软件无法顾及的,因此,陌陌利用差异化的市场定位为自己避开了那些极具实力的竞争者,吸引了大量用户。但也正是由于陌生交友这一特殊的细分市场,以及创作团队有意无意的广告宣传引导,使得陌陌一开始就被冠上了“约炮神器”这样的称号。

三年来,这样的定位在为陌陌打开了市场的同时,也逐渐为其带来了大量的质疑与社会道德谴责,很多人也因社会风评而放弃陌陌、远离陌陌,陌陌的发展进入了倦怠期。虽然陌陌已经开始转型,想去掉自己的固有标签,但已经形成的社会评价和用户定位使得转型之路愈发艰难。如何留住旧客户、发展新客户是陌陌亟待解决重要问题。

综上,陌陌上市后仍需面对如何摆脱亏损状态、加快公司转型、促进用户数量增长等一系列问题,同时也要面临更大的市场风险,承担更多的企业责任。其他移动互联网企业也无需随大流、急于上市,掌握好公司的运行节奏才是关键。

广告、内容合作请点这里:寻求合作

咨询·服务